【イベント報告 】 ジェンダー平等に挑む投資:公開市場への広がりと可能性

2021.09.30

ジェンダー投資とは、事業・運用成績だけでなく社会的成果の向上を目指し、案件のジェンダー要素に重点を置いて投資判断を下す投資手法です。日本や世界が抱える共通の社会課題であるジェンダー平等への糸口として、このジェンダー投資が世界的に広がりを見せています。

笹川平和財団・ジェンダーイノベーション事業グループは、GSG国内諮問委員会が主催する「インパクト投資フォーラム2021」にて、公開市場におけるジェンダー投資の広がりと可能性についてのブレイクアウトセッションを開催しました。このブレイクアウトセッションでは、最前線で取り組むスピーカー3名を迎え、公開市場におけるジェンダー投資の世界的潮流とジェンダー投資の多様性、日本におけるジェンダーインパクトを生み出す投資の意義や可能性を議論しました。

セッションの口火を切ったのは、本セッションのモデレーターを務めた笹川平和財団の安達一常務理事で、笹川平和財団が女性の経済的エンパワメントを推進するための「アジア女性インパクト基金」を設立しジェンダー投資を開始したこと、およびジェンダー投資が「正しい投資であるだけでなく、賢い投資」と考えられていることを紹介しました。

続いて、運用資産残高400億ドルのウェルスマネジメント・資産運用会社であるGlenmede(グレンミード) Investment Managementのサステナブル&インパクト投資部門 バイスプレジデントのジュリア・エンヤート氏が、昨年発表された報告書「公開市場におけるジェンダー投資(Gender Lens Investing in Public Markets: It’s More Than Women at the TOP)」を紹介しました。その中で、エンヤート氏は特にジェンダーの平等と企業のパフォーマンスとの相関関係を強調しました。また、女性活躍情報に注目する投資家のグローバルトレンドとして、管理職に女性が多い企業に投資するだけでなく、ジェンダー平等を考える際に重要な質的な部分について5つの柱(リーダーシップにいる女性、福利厚生へのアクセス、同一価値労働同一賃金、多様なサプライ・チェーン、タレント・カルチャー)を挙げ、投資家はこれらの柱にこれまで以上に注視する必要性があると語りました。

次に、Women of the World Endowment最高経営責任者のペイシェンス・マリムボール氏が、持続的な世界経済の復興・発展に向けて、女性の社会進出および男女格差の解消が必要であり、ジェンダー投資の概念を取り入れたESG投資やジェンダーインパクト投資の重要性を、ジェンダー多様性による企業業績への効果やジェンダーバランスの取れた未公開ファンドの年間リターンの例を挙げて報告しました。また、Women of the World Endowmentがどのようにジェンダー投資、そしてジェンダー視点とサステナビリティ視点を取り入れた投資に取り組んでいるのか、デュー・デリジェンスやインパクト測定の具体的なツールキットなどを紹介しながら説明しました。その後日本市場での好機について、株式、債券、ソブリン、サブソブリンを事例に挙げて説明を行いました。

最後に、インベスコ・アセット・マネジメント株式会社投資戦略部の内誠一郎氏が、日本におけるジェンダー投資の状況を振り返りました。日本では、年金積立金管理運用独立行政法人(GPIF)によるジェンダーをテーマとするESG投資(注:財務情報だけでなく、E(environment:環境)、S(Social:社会)、G(Governance:企業統治)の3つの非財務情報に配慮している企業を重視・選別して行なう投資)指数の採用などが契機となり、ジェンダー投資は概念として広がったが、商品の広がりはまだ限られていると述べました。一方で、GPIFがESG投資にMSCI日本株女性活躍指数を採用し投資を開始した2017年以来、女性の取締役が一人でもいる企業が40%から72%へと増えるなど、投資による一定程度のインパクトが見受けられるのではないかと説明しました。しかし、日本では、管理職における女性の比率はいまだに著しく低く、経済全体・社会全体の問題については投資の力を超えた、より大きな社会的な力を活用する必要があるのではないかと述べました。また、投資家の関心はリターンからリターン+インパクトに移行しているため、企業の目標もリターン+インパクトに移行すべきと主張しました。

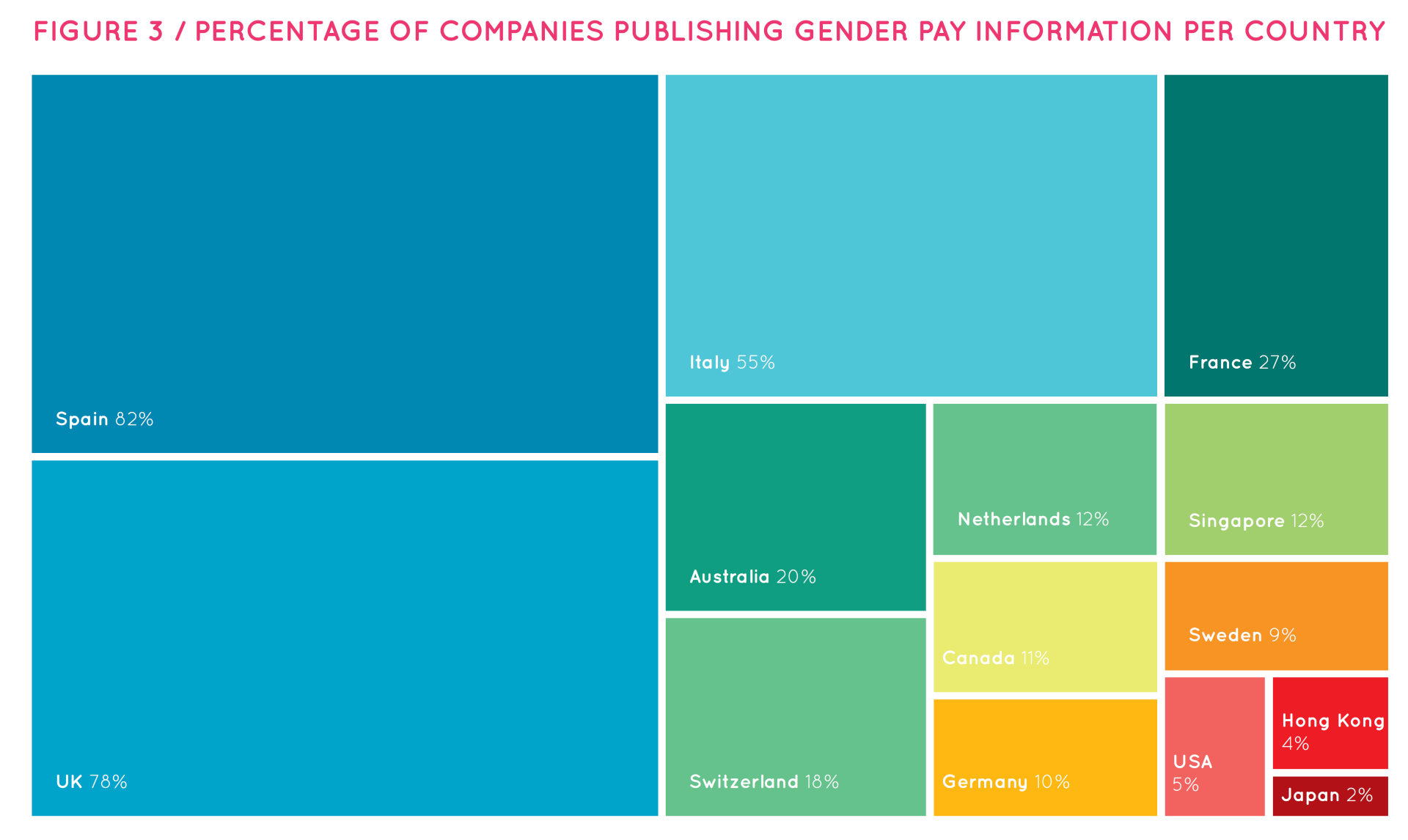

発表の後に執り行った質疑応答では、モデレーターの安達常務理事がまずエンヤート氏に、北米はジェンダー投資商品数が多いが定量的な情報開示についてどのように進歩や変化が進んだのか聞きました。エンヤート氏は、女性が職場や様々な業界にはびこるセクハラに関して声を上げるようになり、職場の環境是正の必要性が共通認識としてできあがったことが、ジェンダー投資において重要な情報開示への後押しとなったと述べました。公開市場におけるジェンダー投資を活性化させるためには、経営層にいる女性の数、賃金格差、産休の取得状況など、様々な情報を開示する必要性があり、そのような情報があるからこそジェンダー投資の商品が多くなるのだと、他の国々と比較したデータを参照しながら説明しました。(下記図参照)

(出典)Equileap 2021 Global Report

次に、安達常務理事は内氏に対して、なぜ日本においてジェンダー投資が加速的に盛り上がりを見せない理由を質問しました。内氏は、ジェンダーの問題は社会全体の問題と個別企業の問題が混在されているので、どのように受け止めればいいか、あるいは働きかければいいか分からない投資家や企業が多いのではないかと述べました。社会の問題となると、自分が率先する必要があるのか分からない。また、アクターも多くいるので、政府による企業に対する情報公開義務化など、一定の規制などを通じて、社会全体として取り組み、足並みをそろえる必要があるのではと主張しました。

この点についてマリムボール氏は、多様性により良いビジネス業績の創出、より好ましいファンドマネジメントや収益の創出、または、より持続可能なポートフォリオ構築、といった観点から見ても、ジェンダー視点に重点を置いて投資プロセス・投資判断をする事で多くの可能性が高まると強調しました。そして、ジェンダー投資の「交差性」(注:ジェンダーと他の不平等との交差を分析、理解、対応するアプローチ)について考えることが重要であり、ヘルスケア、気候変動などの重要な視点とジェンダー視点を取り入れることで、財務リターンはもちろん、様々な社会問題の解決や社会変革に向け相乗効果を発揮することができる可能性があると述べました。また、安達常務理事も、ブルームバーグNEFと笹川平和財団がまとめた調査レポート「ジェンダーダイバーシティと気候変動イノベーション(Gender Diversity and Climate Innovation)」を引用し、企業におけるジェンダー平等の推進と進捗が、気候変動対策やイノベーションの推進とも相関関係がみられるということがデータで明らかになったと述べました。

また、マリムボール氏は、今後国内のジェンダー課題解決に向けた資本の流れを活性化させるためにアセットオーナー(注:資産の保有者となる組織)に向けてそれぞれの財務資本と戦略的資本の両方の活用が必要であると指摘しました。具体的には、データの集約・分析、それらを投資戦略や投資可能な商品へ変換すること、リスク調整後リターンと社会的インパクトの軸をぶれなく据えた新しい戦略への種まき、必要に応じSMA(注:セパレートリー・マネージド・アカウント(Separately Managed Account))を活用すること、またより広範な市場に向けたSMA戦略のシンジケーションへの投資、基準や枠組み・指標などの計量的ツールの開発や発展促進、そして、戦略的資本を活用し他のアセットオーナーの投資戦略がよりインパクト志向に向くように影響を与える、という一連の流れを何度も繰り返す必要があると強調しました。

セッションを締めくくるにあたり、安達常務理事は、ジェンダー投資について今後も引き続き議論する場を設けるとともに、具体的な行動に出ることができるよう他のパートナーと協働していきたいと述べました。

BE A

DRIVING FORCE

FOR WOMEN

アジアにおいて女性の経済的エンパワーメントとジェンダー平等を実現するためには、あらゆるアクターが協働することが求められます。アジアのすべての女性がそれぞれの能力を最大限発揮できる未来に向け、革新的なソリューションや方法、知識共有促進やイノベーションに取り組むパートナーを募集しています。

詳細については、awif@spf.or.jpまでお問い合わせください。